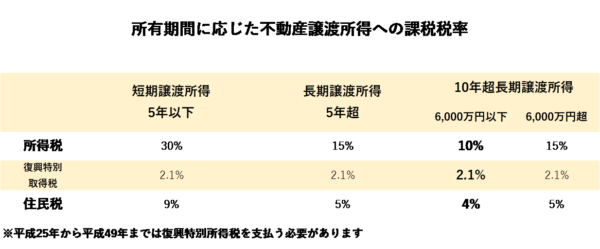

不動産の譲渡所得に対する税率は、所有期間の長短によって変わってきます。給与所得のように課税標準(租税を賦課する課税対象)が増えるほど税率も高くなる累進課税ではありません。あくまで不動産の所有期間の長短によって税率が決まってくるのです(分離課税)。

分離課税(ぶんりかぜい)とは、ある所得を他の種類の所得と合算せず、分離して課税することをいう。

参照:Wikipedia「分離課税」

説明がそもまま過ぎて引用した意味があまりありませんが、「土地や建物の譲渡所得は他の所得と合算せずに特別な税率をかけますので申告してください」ということです。この特別な税率が本当に特別なんです。

いぜん短期譲渡所得について述べましたが、5年以下だとまさかの税率約40%です。

ちなみに給与所得に置き換えてみると、所得税率が40%になる場合は課税標準が「1,800万円を超え4,000万円以下」の方々です。ビックリするほどの高額所得者への税率が、不動産の所有期間によっては掛けられてしまう可能性があります。

参照:国税庁「所得税の税率」

5年超の保有になれば税率は下がります。約20%程度なのでちょうど半分くらいです。それにしてもこの税率を知らずに5年以下で不動産を売却されてしまった方には同情してもし切れません。40%も持っていかれたら利益が吹っ飛ぶどころの話じゃありません。赤字になっちゃいますよね、普通は。

そして不動産を10年超所有したあとに売却したのならば、さらに税率は軽減されます。

どの程度軽減されるのかを見るついでに今までの話を表にまとめてみましょう。

目次

1.不動産の譲渡所得に対する税率

5年超の所有期間があれば長期譲渡所得になり税率が軽減され、更に10年超所有すれば、

20%⇒14%

と約6%も税率が下がります。例えば、1,000万円の譲渡所得があった場合に税額が

200万円⇒140万円

になるということです。60万円の差は大きいですよ。

短期譲渡所得と長期譲渡所得には「5年以下か5年超か」というカンタンな区別ですが、10年超長期譲渡所得の税率を適用するためには要件を満たすことが必要です。カンタンに見ていきましょう。

※「それぞれの税率を知りたいだけ」という方はここまで読んでいただければ問題ないと思います。

2.10年超所有軽減税率の特例の適用要件

2-1.不動産(マイホーム)に関する要件

- 実際に住んでいたマイホームや敷地の譲渡

- 住んでいない場合は、住まなくなった日から3年経過後の12月31日までに譲渡

- 譲渡した年の1月1日においてマイホーム及び敷地の所有期間が10年を超えている

- マイホームが災害により無くなった場合は、災害発生日から3年経過後の12月31日までに敷地を譲渡

- 災害以外でマイホームを取り壊した場合(敷地譲渡の為)、住まなくなった日から3年経過後の12月31日までに譲渡かつマイホーム取り壊し日から1年以内に譲渡

- 転勤などで単身赴任の場合、配偶者などが生活の拠点として利用しているマイホームを譲渡(2つ以上のマイホームを所有する時は主たるマイホームの売却)

※別荘などの一時的な仮住まいにはこの特例は適用されません。

2-2.譲渡先に関する要件

夫婦や親子などの近親者、特殊な関係にある法人などが譲渡相手の場合はこの特例は適用されません。

2-3.その他の特例との関係

譲渡した(する予定)マーホームに関して他の買換えや交換、収用などの特例を利用していないこと。

※3,000万円の特別控除の特例とは併用可

※住宅ローン控除とは併用不可

2-4.本特例との関係

譲渡した年の前年及び前々年に本特例を利用していないこと

このように並べてみるとしっかりとした要件を求められているように見えますが、特殊な事情が無い限り適用されます。普通に10年所有して普通に売却すれば良いだけです。特別な事情がある場合には注意する必要がありますが。

3.10年超所有軽減税率の特例を適用する際の注意点

3-1.マイホーム兼店舗の場合

原則:マイホームの部分のみに適用(譲渡価格より面積按分)

例外:マイホームの面積が90%以上ある場合は、すべてをマイホームとして適用

3-2.マイホームが共有名義の場合

共有名義のマイホームを譲渡した場合、共有名義人毎に特例が適用されるかどうかを判断します。

そして適用が認められた共有名義人毎に本特例が適用されます。

共有名義人3人がみな本特例適用=それぞれが3,000万円の特別控除

3-3.敷地の一部の譲渡、マイホームの所有権を移さず敷地のみを譲渡

本特例は適用されません。

3-4.マイホームと敷地の所有者が異なる場合

原則:マイホームの所有者にのみ本特例適用

例外:下記の2要件を満たす場合は、マイホーム所有者の譲渡所得から控除しきれなかった残額分について本特例を適用

- マイホームと共に敷地が譲渡されたこと

- マイホームの所有者と敷地の所有者が同居しており、生計を共にしている同居親族であること

まさしく特別な事情を想定しています。「マイホームが共有の場合は」ご夫婦で共有にされている可能性もありますので、それほど特殊な事情とは言えないかもしれません。

4.手続き

本特例の適用を受けるためには確定申告が必要です。忘れてしまった場合、本特例は適用されません。絶対に忘れないようにしましょう。

確定申告書の添付書類としては、

- 譲渡所得の計算明細書

- 住民票の写し

住民票はマイホームを譲渡した日から2か月を経過した後に、譲渡したマイホームの所在地を管轄する市区町村から交付を受けたものに限ります

5.まとめ

いかがでしたでしょうか。

要件やら注意点やらを述べてきましたが、「普通に所有して普通に売る」場合にはほぼ間違いなく適用されるでしょう。「ここがちょっと特殊だな」と思う事情がある場合に、要件などを詳細に見ていく形で問題ございません。読んでも忘れます。必要な時にご参照ください。

最後までお読みいただきまして、ありがとうございました。